这里有无数有梦想的龙的传人,他们在柬埔寨或将要在,不关注财务和税务的相关法规,你将会被一下子突袭打倒,因为你赚钱的速度很难赶上一次巨额的法律制裁。(本文转自柬埔寨投资指南)。本服务号坚持原创,作者张小明,卓智柬埔寨董事长,三年跨国企业管理经验、六年上市审计经验、五年创业经验,中国注册会计师(CPA)、国际注册会计师(ACCA)。微信:13928404895,085502018

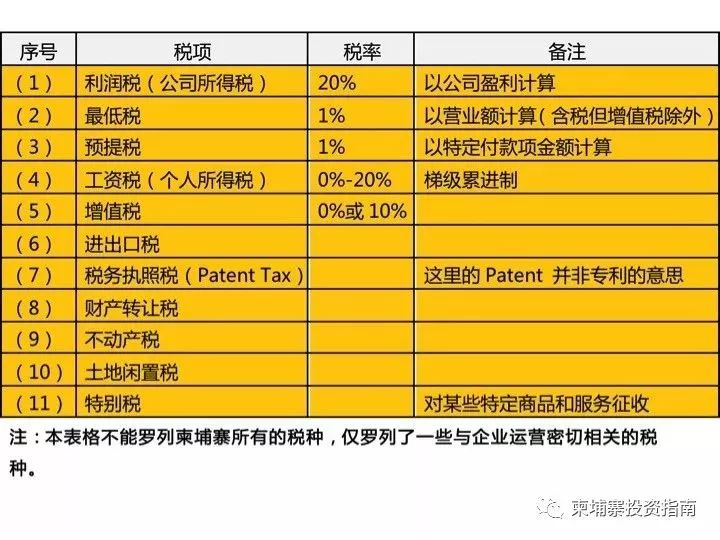

本文主要目的在于对柬埔寨现行税收制度进行概述,介绍主要税种,帮助投资人对当地税务情况有所了解,更好的开展经营活动,规避税收风险,及进行合理税收规划。鉴于篇幅问题,本文先行将介绍6个与企业运营关系极为密切的税种。

本文主要是针对一般投资公司,非合格投资项目(QIP)公司,合格投资项目(QIP)享受特别税收优惠。如果想了解对合格投资项目(QIP)适用的税收优惠政策,请查阅本公众号的另外一篇文章《中国在在柬埔寨投资可以九年免税?》

一、在柬埔寨投资涉及的主要税种

二、柬埔寨税务体系

1.税务制度

柬埔寨的税务体系是一种自行申报的税务体系,2016年正式开始使用这种申报体系。在这个体系下将纳税人划分为三种: 小型纳税人、中型纳税人与大型纳税人。小型纳税人主要适用于本地小型家庭企业。作为外国投资人只能作为中型纳税人或大型纳税人进行税务申报。

2.征收管理机构

柬埔寨税务总局行使税务征收和管理的责任。税务总局下设税务科、纠纷处理科、调查科、税务征收科、欠款催缴科、审计科和审核科。其中调查科负责调查企业是否办理税务证,是否漏税、逃税;审计科负责审计财务报表,有权去除不合理的开支入账

三、主要税种介绍

1.利润税

利润税(针对企业法人),任何在柬埔寨境内组织和经营各种商业活动和合作经营或主营业地在柬埔寨的商业活动法人均应缴纳利润税。标准税率为20%,石油和天然气及自然资源的开发利润税税率为30%。

利润税采取每月预交的方式,主要是每月营业收入(包括除增值税外的其他所有税费在内)1%,每月20号之前交。每月预交部分可以抵消年度利润税。如果每月预交的利润税总额大约年度利润税,多余的部分可以抵消下一个年度的利润税。

利润税以年税形式申报,必须于每个会计年度结束后的3个月内提交。公司每月预交的利润税可以抵消利润税。

在纳税年度内,花费是可扣减的,但是必须有有效的票据文件支持。

目前《中华人民共和国政府和柬埔寨王国政府对所得避免双重征税和防止逃避税的协定》将于2019年1月1日正式适用。来自中国或柬埔寨的企业利润可以依据规定避免双重征税。

2.最低税

最低税是一种年税,相当于全年营业收入(包含除增值税外的其他所有税种)的1%。如果最低税数额大于纳税人利润税数额,方适用。不考虑纳税人是否盈利或者亏损。最低税申报截止日期与利润税申报截止日期相同。都是纳税年度结束后的3个月内。

最低税与利润税的关系

如果利润税数额超过最低税数额则纳税人只缴纳利润税,如果利润税数额低于最抵税数额,则纳税人只缴纳最低税。纳税人每月预交的利润税可以抵消最低税。

从2017年1月1日开始,新的法令规定只有那些没能很好保存财务凭证的纳税人才需要缴纳最低税,对于是否很好保存财务凭证这个概念,法令定义的很广泛。目前操作中存在一定不确定性,实践上税务局要求公司提供经审计的财务报表。

纳税人多交的预交利润税和预提税可以抵消最低税。

3.预提税

预提税需要在特定的付款中预提。

预提税的种类:

1. 房租:10%

2. 服务:15%

3. 稿酬:15%

4. 利息:15%(不适用于向柬埔寨本地银行还款)

5. 定期存款利息:6%(仅适用于柬埔寨银行存款)

6. 活期存款利息:4%(仅适用于柬埔寨银行存款)

4.工资税

柬埔寨以居住地和收入来源为主要原则征收工资税。作为柬埔寨居民,其全球范围内的收入都应按照柬埔寨税法征收。对于非居民而言,只有来自于柬埔寨的收入需要征收工资税。工资发放地并不与工资来源相关。目前《中华人民共和国政府和柬埔寨王国政府对所得避免双重征税和防止逃避税的协定》将于2019年1月1日正式适用。来自中国或柬埔寨的个人收入可以依据规定避免双重征税。

5.增值税

在柬埔寨境内,进行商品销售和提供服务的,都需要征收增值税。所有企业法人在开始营业前必须完成增值税登记。增值税采取统一税率,均为10%。

增值税的豁免:

1. 公共邮政服务

2. 医院医疗服务

3. 国家经营的公共交通服务

4. 主要的金融服务(没有定义)

5. 进口特定的个人物品

6. 为公共利益进行的非盈利活动

7. 教育服务

8. 电力与清洁水的供应

9. 未加工的农业产品

10. 收集和清运固体、液体废物

6. 进口税: 进口税率 0%—35%。

作为东盟成员国之一,柬埔寨应根据成员国间的协议将进口税减少至0%-5%之间。

7.出口税: 仅对特定的货物出口征收,例如木材,动物产品(包括大多数的海产品)